החלטתם שהגיע הזמן להשקיע את הכסף שלכם בהשקעות בארצות הברית? אפילו בחרתם את הנכס או את החברה בה תשקיעו? בטוחים שההשקעה כדאית ומרגישים שזו צעד נכון גם עבור היורשים שלכם? תעצרו פה – על מס עיזבון שעלול לעלות לכם בכמעט ממחצית שווי הנכס שמעתם?

אחד מנטלי המס המשמעותיים שמטילה ארצות הברית הינו המס המוטל על נכסיו של אדם שנפטר – מס עיזבון. המס לא מוטל רק באופן פרסונאלי על אזרחים אמריקאים, אלא שהוא מוטל בנוסף גם על אזרחים זרים המחזיקים בנכסים בתחומי ארצות הברית. שיעוריו של המס הינם אדירים וחריגים בהיקפם גם ביחס למדינות אחרות בעולם. במאמר שכאן נעמוד על ההבדל בין מס ירושה למס עיזבון, נסרטט את גבולותיו של המס ונציג מספר דרכי התמודדות שיאפשרו לצמצם עד כמה שניתן את חבות המס.

מס ירושה ומס עיזבון

לעיתים קרובות נעשה שימוש חלופי בשני המושגים הללו, ואולם חשוב להבין כי מדובר בשני אופנים שונים בהם ניתן למסות ירושה, כאשר כל מדינה נוקטת באופן אחר בהתאם לשיקוליה.

מס ירושה הוא מס המוטל על יורשיו של הנפטר והוא נגזר משווים של הנכסים ומחושב בהתאם להכנסותיהם של היורשים. כך, כל יורש ממוסה באופן נפרד ואחר בהתאם להכנסותיו. על פי רוב, שיעור המס שיחול על היורשים יקטן ככל שקיימת קרבה גדולה יותר למוריש: ירושה מסב תמוסה אחרת מירושה שהתקבלה מבת דודה רחוקה. כשמדובר במס ירושה, הנטל עשוי להיות קטן יותר ומותאם ליכולות של היורש, אך מבחינת המדינה מדובר במס המניב פחות הכסות.

מס עיזבון הוא המס החל על שווי הנכסים של אדם שנפטר עת יורשיו מבקשים לקבל לידיהם את שווי הנכסים או את הנכסים עצמם. ודוק: המס מוטל על הנכסים ולא על היורשים. מבחינת היורשים שהנטל "קטן יותר" אלא שמבחינת המדינה כיוון שהמס אינו מתחשב בהכנסות היורשים, הנתח שנגבה במסגרת המס גדול יותר.

ארצות הברית בחרה לנקוט בדרך של מיסוי נכסיו של אדם שנפטר, קרי – מס עיזבון.

מס העיזבון בארצות הברית

מאז ומתמיד מס העיזבון בארצות הברית היה ידוע בשיעוריו החריגים אולם רפורמת המס שחלה במדינה בשמת 2018 החמירה את המצב.

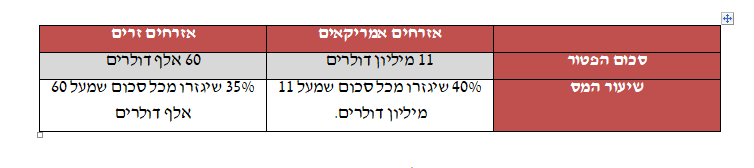

ככל שמדובר באזרחים אמריקאים המצב הינו טוב יחסית – כל עיזבון ששווי עד לאחת עשר מיליון דולרים, פטור מהמס. עיזבון של אזרח אמריקאי שאינו פטור חייב במס בשיעור של 40%.

ככל שמדובר בעיזבונות של משקיעים זרים, רק עיזבונות מתחת ל 60 אלף דולרים פטורים ממס, וכל היתר חייבים במס בשיעור דרקוני של 35%.

מה משמעות מס עיזבון בעבור אזרחים ישראלים?

כאמור, כיוון שלמס העיזבון יש תחולה חוץ-פרסונלית על כל נכס המצוי בתחומי ארצות הברית, גם אזרחים ישראלים המשקיעים בארצות הברית חשופים לתחולתו. לא זו בלבד אלא שתחולתו אינה יחודית רק לנכסי נדל"ן. מס עיזבון חל גם על ניירות ערך, אגרות חוב, ביטוחים, כסף מזומן וחפצים אישיים הנמצאים בתחומי ארצות הברית. הסיבה לכך הינה כי רשות המס האמריקאית מזהה נכסים אלה כנכסים שמקום מושבם הינו בתחומי המדינה.

אי לכך, ובהתאם לזאת עבור ישראלים רבים המחזיקים בנדל"ן או בנכסים אחרים כדוגמת ניירות ערך ואגרות חוב בארצות הברית, ישנה משמעות גדולה לתחולתו של המס. בהעדר תכנון מס קפדני אלו חשופים למס עיזבון אשר יוטל על השווי הכולל של נכסיהם המצויים בארצות הברית – מס שיעלה להם בכמעט מחצית משווי הנכסים.

כיצד ניתן למזער חשיפה לתחולת מס העיזבון?

השקעה באופן ישר כמו גם באמצעות שותפות, חברה בעירבון מוגבל או תאגיד מקומי – כולן חשופות לתחולת מס העיזבון שכן הנכסים עדין ייחשבו כמצויים בתחומי גבולות ארצות הברית. דווקא השקעה באמצעות חברה זרה תהדוף את תחולת המס אך עשויה לחשוף את המשקיע לשיעורים גבוהים של מס המוחלים על חברות זרות.

במקרים אחרים ניתן להתמודד עם החשיפה באמצעות השקעה על דרך נאמנויות או באמצעות ביטוחי חיים, אך העלויות של אלו עשויות להיות גבוהות אף הן.

הדרך היחידה להימנע מחשיפה אדירה לתחולתו של המס הינה תכנון מס מקצועי בידי מומחים לתחום אשר יאתרו את הדרך המתאימה ביותר עבורכם לצמצום חבויות מס. הצוות המיומן של MasAmerica עומד לרשותכם לכל שאלה וישמח להציג לכם פתרונות אפשריים המתאימים לצרכיכם.